M&Aコンサルティングの特徴

サービスの特徴

M&Aアドバイザリー

-

経験豊富なプロフェッショナル集団

M&A 業務に精通した公認会計士を中心とする、豊富な知識と実践経験を有するメンバーが在籍しており、高度な専門知識やノウハウを活かしてサービスを提供します。 -

グループ連携

決算・税務支援、IPO、人事コンサルティングなど幅広いサービスを展開しているJBAグループでは、それらのリソースを連携させることによって、戦略策定からPMIまで一連のプロセスにおける様々な課題にワンストップで対応いたします。

また、各種サービスの実績として規模・業種ともに豊富なクライアントネットワークを有しており、当該ネットワークの活用により、売り手・買い手のニーズにより適合する企業へのアプローチが可能です。

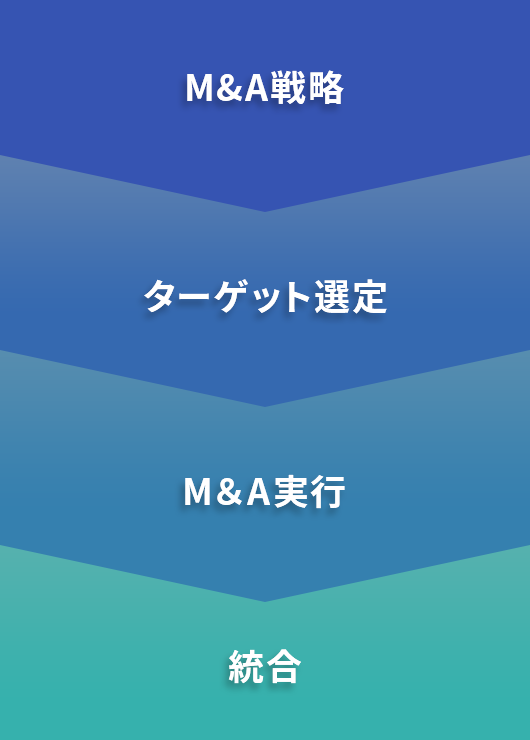

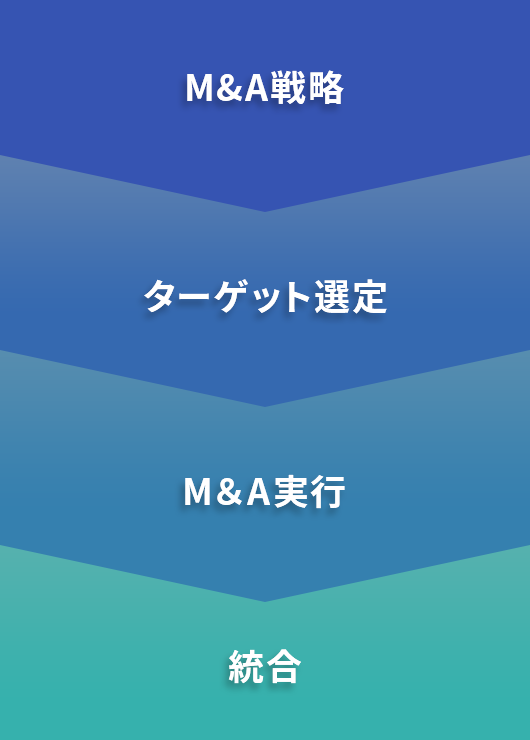

M&Aのプロセス

-

■M&A実行計画の立案等

-

■対象企業のサーチ

■ストラクチャリングの検討等 -

■財務デューデリジェンス

■バリュエーション -

■クロージング

■総合計画の立案等

財務デューデリジェンス

財務デューデリジェンスは、投資会社やM&A対象会社の財務内容を調査することにより財務リスクを明らかにし、調査報告書を提供するサービスです。ベンチャー投資や M&A を行う場合、詳細な調査に基づかない投資や買収の実行は「ターゲット会社の重大な問題点を見落としてしまう」などの危険性が高まります。ベンチャー投資やM&A を成功に導くためには、財務デューデリジェンスの実施は必要不可欠であるといえるでしょう。JBA グループでは、豊富な知識と実践経験を有する専門チームが必要十分な財務内容調査を実施し、クオリティの高い報告書をご提供します。

バリュエーション

M&A、企業再編の成功への第一歩は、適切な企業評価を行うことにあります。買収において、典型的な失敗は、「事業の適正価値よりも高い価格を支払った」場合に発生します。これはバリュエーション(価値評価)の問題といえます。JBAグループでは、豊富な知識と実践経験を有する専門チームによるクオリティの高い報告書をご提供します。

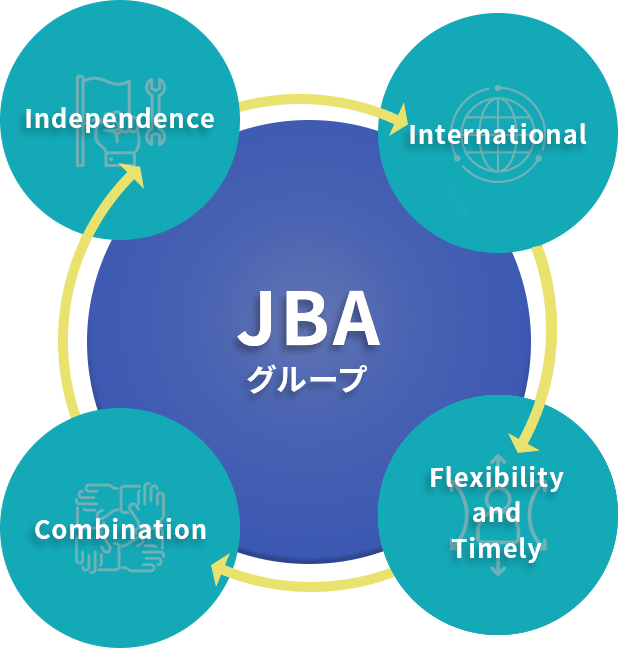

JBAグループの強み

- 独立性Independence

- JBA グループは独立系コンサルティングファームとして、客観的立場からの調査・報告が求められるM&Aプロジェクトに対して、中立的な第三者としての客観性のあるレポーティングサービスを提供しています。

- 海外案件にも対応International

- 大手監査法人国際部出身者や米国公認会計士などのプロフェッショナルを配置した専門チームを組織することにより、英語圏・中国語圏などの海外案件にも対応したレポーティングサービスを提供しています。

- 専門リソースの提携Combination

- IFRS 支援や税務支援など幅広いサービスを展開しているJBAグループでは、それらのリソースを連携させることによって、M&A対象会社に潜む問題点を多角的に捉えたレポーティングサービスを提供しています。

- 柔軟性・迅速性Flexibility and Timely

- 経験豊富な専門チームによる対応により、柔軟性や迅速性が求められるM&A プロジェクトに対して、企業のニーズに応じた、柔軟かつ迅速なレポーティングサービスを提供しています。

M&Aアドバイザリーのアプローチと特徴

M&A の全プロセスにおける様々な課題に、経験豊富なプロフェッショナルが確かな解決策を提供します。

サービス

-

M&A戦略立案・ソーシング

クライアント様の企業価値向上に必要なM&A戦略を策定致します。JBAグループは決算・税務支援、IPO、人事コンサルティング等の多様な専門的サービスラインを展開しており、その実績として規模・業種ともに豊富なクライアントネットワークを有しています。当該ネットワークの活用により、最適なマッチングを行います。 -

取引条件の検討・交渉支援

M&Aプロセスの全体において、M&A戦略にもとづく交渉を行い、基本合意書や最終契約書などの作成を支援します。 -

ストラクチャーの検討

会計・税務に精通した公認会計士が、豊富な知識をもとに最適な M&Aストラクチャーを設計いたします。

-

JBAのネットワークを生かした

アプローチ -

M&A 業務に精通した

公認会計士による

実行支援 -

グループ連携による幅広い

統合支援

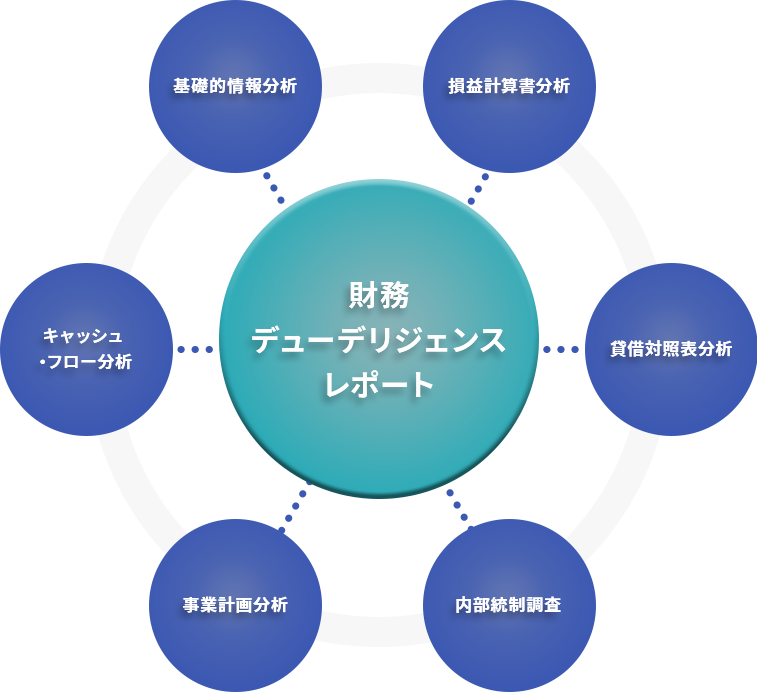

財務デューデリジェンスのアプローチと特徴

M&A 対象会社に存在する潜在的財務リスクを網羅的に把握しレポーティングするために、財務デューデリジェンスに必要となる下記の項目について、必要十分な財務内容調査を実施します。

サービス

- 基礎的情報分析

- 対象会社の事業内容、関連会社情報、株主構成、関連当事者取引などの基礎的な情報を把握します。

- 貸借対照表分析

- オフバランス項目の把握、会計処理誤りや粉飾決算等の有無、資産、負債の評価の妥当性の有無(追加引当金計上や減損の必要性の検討)などの分析により、貸借対照表項目の潜在的財務リスクを把握します。

- 損益計算書分析

- 損益計算書項目の分析により、対象企業の損益構造や

トレンドを把握します。また、分析の過程で収益・費用の計上漏れ等の有無を把握します。

- キャッシュ・フロー分析

- 営業キャッシュ・フロー分析、投資キャッシュ・フロー分析、財務キャッシュ・フロー分析などにより、対象企業のキャッシュ・フロー構造やトレンドを把握します。

- 事業計画分析

- 事業計画がどのような前提条件に基づいて作成されているかを分析し、損益計算書分析で判明した損益構造に照らし、その前提条件に不合理な点はないか、連続性があるかなどを明らかにします。

- 内部統制調査

- 財務調査の過程で検出された財務報告に関する内部統制上の問題点を把握します。

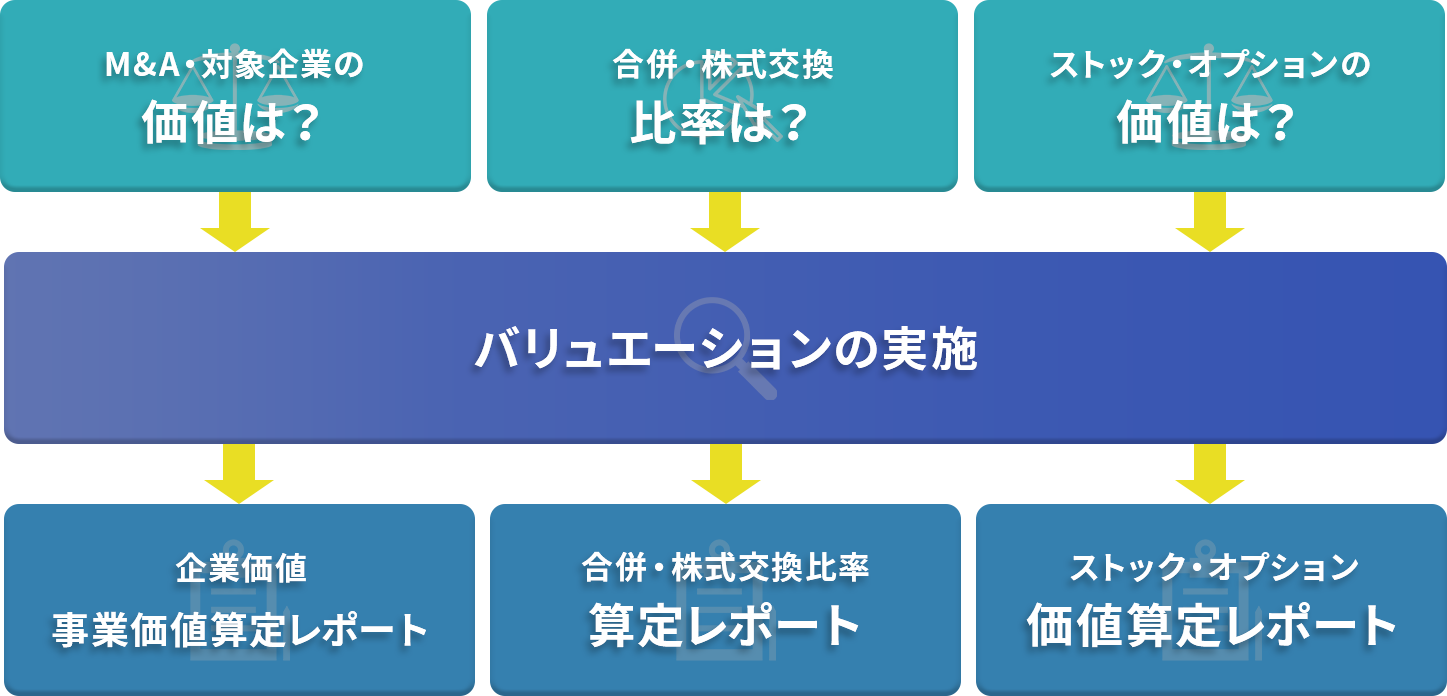

バリュエーションのアプローチと特徴

企業価値(株式価値)や事業価値の算定、合併比率・株式交換比率の算定、ストック・オプション価値の算定等、M&Aや企業再編、ストック・オプションの付与等に資するバリュエーション(価値評価) 報告書をご提供します。

サービス

-

企業価値(株式価値)、事業価値の算定

M&A 対象企業(上場、未上場)の企業価値(株式価値)、事業価値などのさまざまな価値評価を実施します。また、TOB や MBO における株式価値の評価も行います。 -

合併比率、株式交換比率の算定

M&A 実行時における合併比率の算定や株式交換比率の算定を行います。 -

ストック・オプション価値の算定

ブラック・ショールズモデルや二項モデル等の合理的な価格算定のために広く受け入れられている株式オプション価格算定モデル等の評価技法を利用してストック・オプションの価値を評価します。